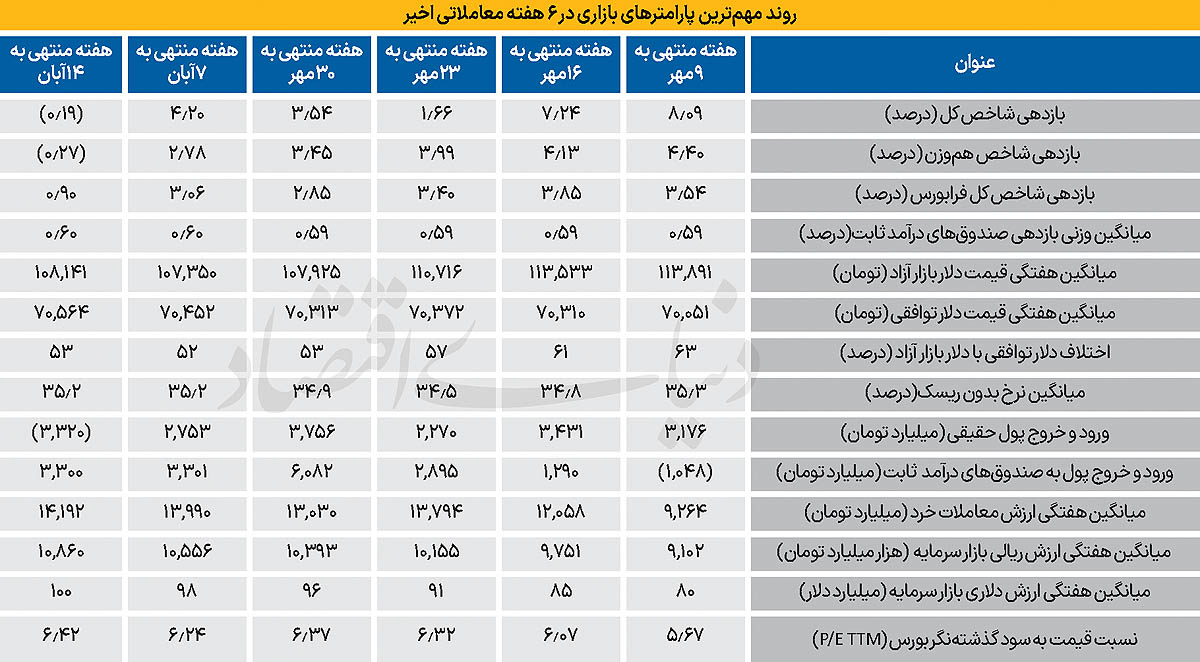

به گزارش دنیای بورس به نقل از دنیای اقتصاد، بورس تهران پس از ۶ ماه فراز و فرود، موفق شد در هفتهای که گذشت، سقف جدیدی را به ثبت برساند؛ سقفی که تنها ۲۴ساعت دوام داشت و بلافاصله بعد از عبور شاخص کل از سطح سهمیلیون و ۲۵۲هزار واحد، موج جدیدی از فشار عرضه در بازار فعال شد و بازار را غافلگیر کرد. اتفاقی که موجب شد بورس پس از ۵هفته صعودی پا به محدوده منفی بگذارد. در روزهای آخر هفته دوم آبانماه، فروش حقیقیها سرعت گرفت و علاوه بر سرخپوشی شاخصهای سهامی، بیش از ۳همت پول حقیقی نیز از گردونه معاملات سهامی خارج شد. کارشناسان معتقدند با وجود افزایش فشار عرضه در میانه هفته، اما ورود سرمایهگذاران حقوقی و حمایت هدفمند از نمادهای بزرگ مانع از تعمیق اصلاح بازار شد. به طوریکه دماسنج بورس بهرغم دو روز منفی اما در نهایت توانست در سطح ۳میلیون و ۲۰۰ هزار واحد تثبیت شود. بررسی روند بازار سهام در هفته مذکور نشان میدهد، با وجود بازدهی منفی ۰.۱۹درصدی شاخص کل اما در مجموع بورس تهران عملکردی متعادل را نسبت به بازارهایموازی به نمایش گذاشته است.

شاخص کل از کف تاریخی خود در هشتم شهریورماه بیش از ۳۰درصد رشد را تجربه کرده و بار دیگر به محدوده سقف تاریخی بازگشته است. این صعود سریع میتواند بازار را وارد فاز استراحت کوتاهمدت کند. بهخصوص اینکه ریسک جدیدی به معادلات بازارها اضافه نشده است و بازارهای موازی نیز چند هفتهای میشود که درگیر رکود و درجا زدن هستند. از این رو سناریوی فشار عرضه و شناسایی سود در کوتاهمدت میتواند محتمل جلوه دهد.

بسیاری از تحلیلگران معتقدند، اشباع صعود قیمتها در بازارهای ارز و طلا میتواند سرمایهگذاران را به مرور به سمت بازار سهام سوق دهد. افزون بر آن از منظر بنیادی، همچنان نشانههای حمایتی قدرتمندی در بازار سهام مشاهده میشود. نسبت قیمت به سود (P/E) بازار در سطح حدود ۶.۵واحد قرار دارد که حاکی از ارزندگی نسبی سهام و جذابیت آن در مقایسه با بازارهای موازی است. در کنار این موضوع، ارزش دلاری بازار سهام ایران در حال حاضر حدود ۱۰۰میلیارد دلار برآورد میشود؛ سطحی که با توجه به اندازه اقتصاد ملی و ظرفیت تولیدی شرکتهای بورسی، فاصله معناداری با ارزشهای بالقوه بازار دارد. از همین رو، بسیاری از تحلیلگران این متغیر را بهعنوان یکی از پایههای اصلی پتانسیل رشد آتی بورس ارزیابی میکنند.

همانطور که مشاهده کردیم در هفته گذشته برخی اخبار مثبت نیز نقشی تعیینکننده در جهش بورس ایفا کردند. واکنش سریع بورس به اخبار مثبت، حاکی از آن است که بازار سهم بدون مزاحمت میتواند به سمت سطوح بالاتر حرکت کند. انتشار اخباری مرتبط با اصلاح فرمول نرخ خوراک پتروشیمیها و کاهش فاصله نرخ دلار توافقی و آزاد، چشماندازی مثبت را برای شرکتهای صادراتمحور ایجاد کرده است. مجموعه این عوامل باعث شده است بسیاری از تحلیلگران انتظار داشته باشند بورس پس از یک اصلاح کوتاهمدت، بار دیگر در مسیر صعودی قرار گیرد.

در جریان معاملات دومین هفته آبانماه، شاخص هموزن که بازتابدهنده وضعیت کلی سهام با اندازههای کوچک و متوسط است، نشانههای آشکاری از کاهش تقاضای حقیقی و خروج تدریجی سرمایههای خرد را به نمایش گذاشت و در پایان هفته با افت ۰.۲۷درصدی مواجه شد. این وضعیت نشاندهنده آن است که تمرکز جریان نقدینگی در سهام شاخصساز و صنایع بزرگ همچنان ادامه دارد. اما بخش قابلتوجهی از فعالان خرد، ترجیح دادهاند در فضای نامطمئن کنونی با رویکردی محتاطانه و کوتاهمدت معامله کنند. این استراتژی را به وضوح میتوان در ورود پول به صندوقهای درآمد ثابت و صندوقهای طلا مشاهده کرد.

جایی که صندوقهای درآمد ثابت میزبان بیش از ۳هزار و ۳۰۰میلیارد تومان پول بودند. از سویی صندوقهای طلا نیز نظارهگر ورود پول به میزان ۳هزار و ۲۰۰میلیارد تومان بودند. این تغییر رفتار، معمولا نشانهای از ورود بازار به فاز گذار از رشد پرشتاب به مرحلهای از تثبیت و نوسان محدود است؛ مرحلهای که در آن، بازیگران اصلی بازار به ارزیابی مجدد ارزشگذاریها و چشمانداز سودآوری شرکتها میپردازند تا زمینهساز حرکت بعدی شاخص فراهم شود.

شناسایی سود در محدودههای مقاومتی

بازار سهام پس از یک دوره رشد پرشتاب که منجر به لمس مجدد سقف مقاومتی اردیبهشتماه شد، اکنون وارد فاز طبیعی اصلاح و شناسایی سود شده است؛ مرحلهای که از دید تحلیلگران، لازمه پایداری روندهای صعودی در میانمدت محسوب میشود. درهمین رابطه یک کارشناس بازار سرمایه در گفتوگو با «دنیایاقتصاد» به وضعیت اینروزهای بورس تهران پرداخت و اظهار کرد: با وجود افزایش فشار عرضه در روزهای گذشته شاخصهای کلیدی همچون ارزش معاملات روزانه همچنان در محدوده ۱۲ تا ۱۴ هزارمیلیارد تومان قرار دارد. این موضوع بیانگر آن است که جریان نقدینگی در بازار همچنان پویاست و سرمایهگذاران حقیقی و حقوقی حضور فعالی در معاملات دارند. در یک ماه گذشته، ثبات ارزش معاملات در سطوح بالا گویای آن است که بازار از منظر نقدشوندگی در شرایط مطلوبی قرار دارد. همین عامل، نقش موثری در پیشروی شاخص کل به مقاومت مهم پیش از تشدید تنشهای منطقهای ایفا کرده است.

کامل ابراهیمیان افزود: برخورد با این سطح مقاومتی، انگیزه شناسایی سود را در میان معاملهگران کوتاهمدت افزایش داد و به رشد عرضهها منجر شد.

با این حال، جذب بخش عمدهای از صفهای فروش و تداوم ارزش بالای معاملات، حاکی از آن است که خروج قابلتوجهی از سرمایهها رخ نداده و بیشتر، جابهجایی مالکیت و بازتوزیع سهام میان بازیگران مختلف بازار در جریان است.

این کارشناس با بیان اینکه بهرغم نوسانات مقطعی،بازار از چند عامل بنیادی حمایت میشود، اظهار کرد: برخی عوامل مانع از شکلگیری اصلاح عمیقتر شده است؛ بهعنوان نمونه گزارشهای مطلوب 6ماهه شرکتها است. عملکرد مناسب شرکتها در صورتهای مالی میاندورهای، انتظارات سودآوری سالانه را افزایش داده و از ارزش ذاتی سهام پشتیبانی کرده است. عامل بعدی به سیاستهای ارزی جدید مربوط است. فراهمشدن امکان عرضه ارز صادرکنندگان کوچک و متوسط در بازار توافقی، با نرخهای نزدیک به بازار آزاد، بهبود درآمد و حاشیه سود شرکتهای صادراتمحور را در پی داشته است.

او در ادامه اظهار کرد: احتمال بازنگری در فرمول نرخ خوراک به نفع تولیدکنندگان، از نگاه فعالان بازار یکی از محرکهای اصلی گروههای پتروشیمی و پالایشی محسوب میشود و میتواند قفل نقدینگی را در این صنایع باز کند. در مقابل، مجموعهای از ریسکهای پایدار همچنان سایه خود را بر سر بازار گسترده است. نرخ بالای بهره، جذابیت بازار بدهی را در مقایسه با سهام افزایش داده و هزینه فرصت سرمایهگذاری را بالا نگه داشته است.

کامل ابراهیمیان با اشاره به اثرات ریسکهای سیاسی بر بازار توضیح داد: فشار تحریمها از مسیر افزایش هزینههای مبادلاتی و محدودیتهای صادراتی، حاشیه سود شرکتها را کاهش میدهد. افزون بر آن سیاستهای قیمتگذاری دستوری بهویژه در صنایع بزرگ همچون خودرو، دارو، سیمان و غذایی، مانع از بروز کامل ظرفیت سودآوری بنگاهها میشود.

او در پاسخ به اینکه بازار سرمایه در هفتههای پیشرو به چه سمتی حرکت خواهد کرد نیز گفت: برآوردها نشان میدهد بازار سهام در حال پشتسر گذاشتن اصلاحی کوتاهمدت و سالم است؛ اصلاحی که از دید بسیاری از تحلیلگران، مقدمهای برای تداوم روند صعودی در افق میانمدت خواهد بود.

در صورت ثبات وضعیت متغیرهای سیاسی و تحقق وعدههای اصلاحی دولت در حوزه سیاستهای قیمتی، انتظار میرود با انتشار گزارشهای ۹ و ۱۲ماهه، بار دیگر موج تازهای از اقبال به بازار سهام شکل گیرد و شاخصها در مسیر صعودی پایدارتری قرار گیرند.