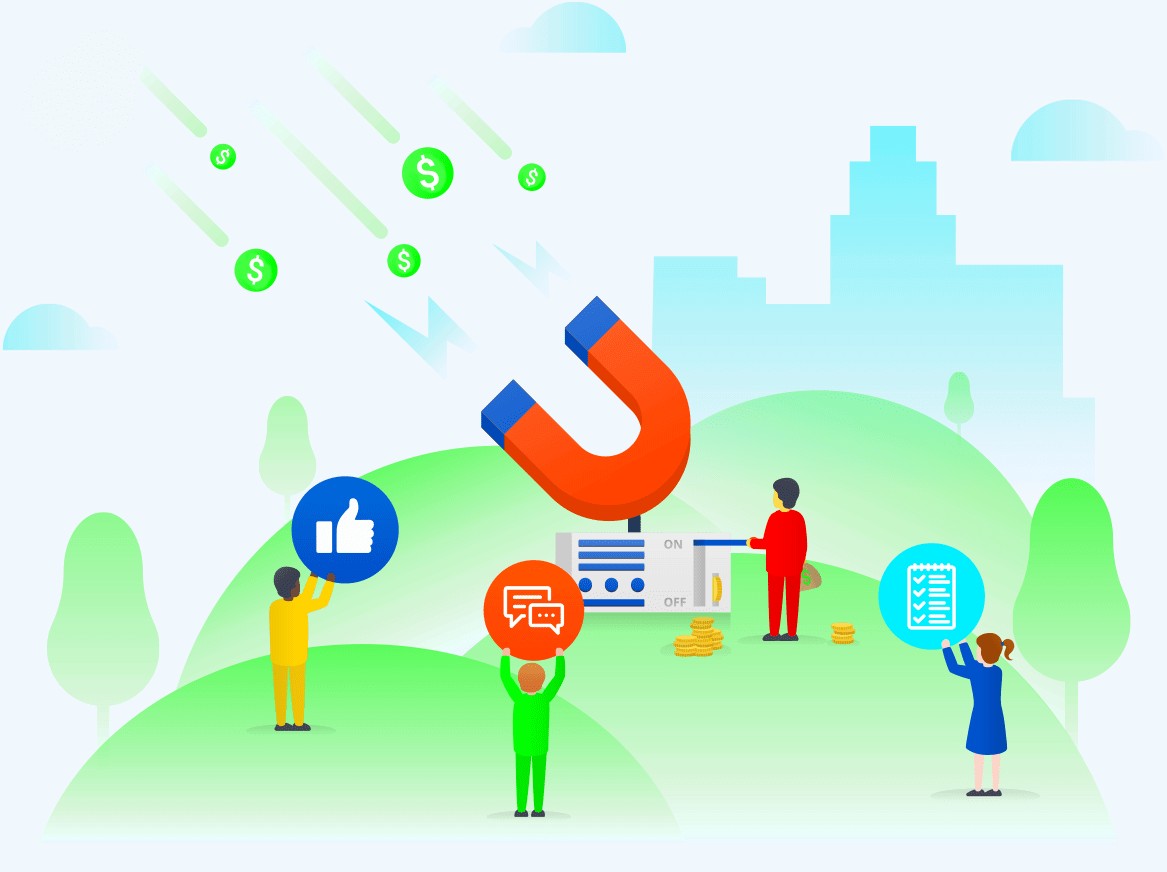

به گزارش «دنیای بورس»، دنیایاقتصاد نوشت: فاصله شاخص کل بورس تهران تا قله ۲ میلیون و ۷۸ هزار واحدی در ۱۹ مرداد هر روز بیشتر از قبل میشود. در حالی فراز و فرود شاخص ادامه دارد که گزارش فصلی شرکتها در تابستان از افزایش درآمد و سودسازی شرکتهای صادراتمحور در این بازه زمانی خبر میدهد؛ بهطوری که نسبت P/ E فوروارد شرکتها به ۱۱ مرتبه کاهش یافته است.

در این میان بررسیها حکایت از آن دارد که در مجموع سود خالص بازار سهام در نیمه اول سال جاری ۱۶۳ هزار و ۴۰۰ میلیارد تومان بود که نسبت به مدت مشابه سال ۹۸ (۷۷ هزار و ۷۲۵ میلیارد تومان)، رشد ۱۱۰ درصدی را نشان میدهد.

سودسازی دلاریها در کنار افزایش زیان خودروسازان

بررسی عملکرد صنایع مختلف در بازار سهام به نکات مهمی اشاره میکند. در حالی که شرکتهای فولادی، پتروشیمی، فلزات، معدنی، غذایی و صنایع دلارمحور از نظر بنیادی در وضعیت مناسبی به سر میبرند اما شرکتهای خودرویی وضعیت متفاوتی را تجربه میکنند. شرایط تحریمی، جهش چشمگیر نرخ دلار، قیمتگذاری دستوری و اظهارات ضد و نقیض مسوولان درباره بازار سهام وضعیت متفاوتی را برای گروههای مختلف به وجود آورده و با وجود عملکرد مثبت شرکتها در تابستان، سهامداران برای خروج از این بازار پافشاری بسیاری میکنند.

به گفته تحلیلگران،گزارشهای مثبت شرکتها موردتوجه سهامداران قرار نگرفته و همچنان شاهد هیجان فروش در این گروهها هستیم. این شرایط به عواملی خارج از ساختار و وضعیت بنیادی شرکتها برمیگردد. هراس از افت بیشتر قیمتها، بیاعتمادی به سیاستگذار بورسی و انتخابات آتی ریاست جمهوری آمریکا بخشی از ریسکهایی است که بازار وزن بسیار زیادی به آن داده است.

شرکتهای سودده و زیانزده

محمد گرجیآرا کارشناس بازار سرمایه با تحلیل وضعیت گزارش شرکتها درتابستان میگوید: بررسی گزارش عملکرد شرکتها نشان میدهد درفصل تابستان شرکتهای فولادی، تایرسازی و پتروشیمیها از نظر نرخ تسعیر ارز در وضعیت مساعدی به سر میبرند.

بررسی گزارش عملکرد شرکتهای کوچکتر از جمله شرکتهای شیشهسازی و کاشی و سرامیک نیز نشان میدهد این شرکتها از نظر مقدار و نرخ فروش شرایط خوبی را پشت سر گذاشتند. گروه شویندهها به دلیل افزایش قیمت تمامشده با رشد قیمتی چشمگیری مواجه شد.

بهطوری که میتوان گفت افزایش قیمتها به سودسازی این شرکتها در طول سال کمک بسیاری خواهد کرد. شرکتهای پتروشیمی نیز به دنبال نرخ تسعیر ارز رشد قابل توجهی پیدا کردند. اما چرا با وجود عملکرد مثبت شرکتها از ابتدای سال، بازار در روند معکوس حرکت میکند.

گرجیآرا در همین رابطه میگوید: آنچه در بازار فعلی مشاهده میکنیم ناشی از دو احتمالی است که بازار سرمایه براساس آن مسیریابی میکند. زمزمه مکاتبات وزارت صمت با مجلس برای ایجاد محدودیت در قیمتگذاری فلزات، ورق معاملات را برگرداند.

چندنرخی شدن قیمت فلزات به خصوص در بازار فولاد اگرچه منتفی اعلام شده اما با توجه به اینکه در گذشته نیز دولت برای محدود کردن قیمت برخی صنایع بهصورت دستوری قیمتها را دستکاری میکرد، تدابیر سهامداران برای انجام معاملات با نگرانیهای بیشماری همراه شده است.

این کارشناس بازار سرمایه خاطرنشان میکند: با توجه به وضعیتی که پیش روی بازار است صنایع فولادی، پتروشیمی و صادراتمحور میتوانند آینده بهتری برای سرمایهگذاری داشته باشند. بانکها نیز با توجه به جذب منابعی که میتوانند داشته باشند با رشد درآمد مواجه میشوند.

محمد گرجیآرا اظهار میکند: در تابستان گذشته شاهد اختلاف قیمت بیشتری نسبت به دلار نیمایی و بازار آزاد در بین صنایع مختلف بودیم اما بازار در تابستان امسال با همگرایی قیمتها نسبت به قبل مواجه شد. بررسی عملکرد شرکتها در تابستان حاکی از رشد کند قیمتها نسبت به قیمت دلار است اما نزدیکی نرخ دلار نیمایی به نرخ بازار آزاد باعث افزایش نرخ فروش ۵۰ تا ۱۰۰ درصدی سهام شرکتهای دلارمحور شده است. از نظر فروش نیز شرکتها وضعیت پایداری را پشت سرگذاشتند.

دهن کجی سهامداران به گزارشها

بورس در حالی وارد دومین ماه پاییز شد که دماسنج بازار حال و هوای زمستانی دارد بهطوری که در مهر ماه با افت ۱۱درصدی یکی از بدترین ماههای بورسی طی چند سال گذشته را شاهد بودیم و در ۷ روز سپری شده از آبان نیز این نماگر با عقبگرد حدود ۱۰ درصدی به کانال ۲/ ۱ میلیون واحد نزول کرد. این در حالی است که گزارشهای ماهانه، فصلی و ۶ماهه فراتر از انتظار کارشناسان است.

در همین رابطه حسن برادرانهاشمی تحلیلگر بازار سهام میگوید: در اغلب گروههای بازار شاهد افزایش قابل توجه درآمدهای فروش و عملیاتی هستیم بهعنوان نمونه در گروههای شاخصساز در گروه فلزات اساسی نمادهای «فملی»، «فولاد»، «ارفع»، «کاوه»، «فخوز» و «هرمز»، در گروه پتروشیمیها «جم»، «جم پیلن»، «نوری»، «مارون» و «زاگرس»، در گروه بانکیها «دی»، «وپاسار»، «وتجارت» و «وبملت»، در گروه سرمایهگذاریها «وخارزم»، «وسبحان»، «صبا» و «وتوسم» و همچنین در سایر گروههای کوچکتر همچون داروییها و گروه محصولات غذایی و نیز سایر گروهها شاهد افزایش سود سهام هستیم.

وی با بیان اینکه گزارشهای مثبت شرکتها مورد توجه سهامداران قرار نگرفته و همچنان شاهد هیجان فروش در این گروهها هستیم تاکید میکند: این شرایط به عواملی خارج از ساختار و وضعیت بنیادی شرکتها برمیگردد که مهمترین آن انتخابات هفته آینده ریاست جمهوری آمریکاست که به نظر میرسد بازار وزن بسیار زیادی به آن داده است. نتیجه انتخابات ریاست جمهوری آمریکا حداقل در کوتاهمدت اثر محسوسی بر وضعیت اقتصادی بنگاههای بورسی نخواهد داشت.

برادران هاشمی ادامه میدهد: یکی از دلایل دیگر عدم استقبال اهالی بازار از گزارشهای مثبت شرکتها را میتوان در نوسانات قیمت ارز جستوجو کرد. این در حالی است که قیمت دلار نیمایی حدود ۲۶ هزار تومان است. در صورتی که شرکتها در صورتهای مالی قیمت دلار را حدود ۲۰ هزار تومان لحاظ کردهاند که تثبیت قیمت دلار میتواند به افزایش روند سودآوری شرکتهای صادراتمحور منجرشود.

این تحلیلگر بازار سهام عنوان میکند: از دلایل دیگری که به تشکیل صفوف فروش با وجود آمار مثبت شرکتها دامن میزند، وضع ناگهانی قوانین است، بهعنوان مثال میتوان از قیمتگذاری دستوری فولاد در بورس کالا نام برد که با وجود مخالفت عمومی از دولت و مجلس با آن اما کمیسیون صنعت پیشنهاد تعیین کف و سقف قیمتی مطرح کرده است.

حسن برادران هاشمی تصریح میکند: بازار دیر یا زود متوجه گزارشهای خوب شرکتها خواهد شد. قیمت بسیاری از سهام روی تابلوی بورس نسبت به قیمت ذاتی آن با در نظر گرفتن ارزش جایگزینی آن پایینتر است از این رو به نظر میرسد قیمتهای کنونی در میانمدت و بلندمدت پتانسیل رشد بیشتری داشته باشند.

عملکرد مثبت برخی شرکت ها

«صنایع معدنی و فلزی گزارشهای قابل دفاعی ارائه دادند و همچنان درسقفهای قیمتی معامله میشوند». این را مهدی افنانی، کارشناس بازار سرمایه به «دنیایاقتصاد» میگوید و اظهار میکند: بررسی گزارشهای مالی فولاد و فملی حاکی از آن است که روند سوددهی این نمادها میتواند تکرارپذیر باشد.

اما وضعیت در شرکتهای خودرویی به گونه دیگری است این گروه در تابستان نیز گزارشهای خوبی برای ارائه نداشتند. البته این وضعیت تا حدی قابل پیشبینی بود. افزایش هزینههای مالی شرکتهای خودروسازی دلیل اصلی زیانده بودن این صنایع به شمار میرود.

در گروههای مالی، بانکهای تجارت و ملت عملکرد مثبتی داشتند و در گزارش شرکتهای تامین سرمایه نیز به غیر از شرکت تامین سرمایه امین، سایر شرکتها روند قابل قبولی را طی کردهاند. همچنین بررسی گزارش فصلی گروههای غذایی از رشد قیمت سهام این شرکتها حکایت میکند و جزو شرکتهای سودآور این بازه زمانی محسوب میشوند.

وی در پاسخ به اینکه چرا با وجود گزارشهای مثبت شرکتها شاهد افت قیمت سهام و ریزش قیمتها هستیم، میگوید: گزارشهای فصل تابستان در مجموع گزارشهای مثبتی هستند، از این رو P/ E فوروارد در این مدت براساس دو عامل کاهش قیمتها و افزایش سود به شدت کاهش یافته است. بهطوری که اگر نسبت P\E فوروارد کل در دوره اوج بازار به حدود ۳۰ مرتبه رسیده بود، در حال حاضر به محدوده ۱۱ مرتبه رسیده است.

این کارشناس بازار سرمایه ضمن مقایسه عملکرد شرکتها در تابستان ۹۹ نسبت به تابستان ۹۸ تصریح میکند: شرکتهای بورسی در دو شرایط متفاوت فعالیت داشتند. تغییر مدل تحریمی کشور تغییرات عمدهای را در قیمتگذاری سهام شرکتها به وجود آورده است، بر همین اساس قیمتها در این دو مقطع رقابت تنگاتنگی با یکدیگر داشتند، اما سود شرکتها در تابستان امسال نسبت به تابستان ۹۸ فاصله زیادی را تجربه کرده است.

از طرفی بازار ریسکهای متفاوتی را در تابستان ۹۹ نسبت به یک سال گذشته تجربه کرده است. گزارش فصلی صنایع دلارمحور از جمله صنعتی، معدنی و فلزات نشان میدهد این صنایع وضعیت بهتری نسبت به سال گذشته داشتند و سود این صنایع حداقل دو تا ۳ برابر رشد کرده است.

عوامل تاثیرگذار بر ریزش قیمتها

مهدی افنانی با اشاره به عوامل تاثیرگذار بر اتفاقات اخیر بازار و ریزش قیمتها اظهار میکند: برخی نظریهها عوامل متعددی از جمله حواشی انتخابات آمریکا را به ریزشهای اخیر مرتبط میدانند اما به نظر میرسد که بعد از ارائه نامه جنجالی آن ۲۵اقتصاددان توجه دولت به سمت سرکوب قیمتها در بازار سرمایه جلب شد. در واقع دولت با تعیین دستوری قیمتها آشفتگی، التهابات قیمتی و نگرانی سرمایهگذاران در بازار را رقم زد.

وی ادامه میدهد: تردید بازار نسبت به نرخ بهره بانکی یکی از عوامل افت شدید قیمتهاست. اظهارات ضد و نقیض مسوولان و واکنش منفعلانه بانک مرکزی نسبت به شایعات پیرامون نرخ بهره بانکی منجر به تشکیل صفوف طولانی فروش در بازار شده و سهامداران را به سمت درهای خروج هدایت میکند. تا زمانی که تکلیف نرخ بهره مشخص نشود بازار سرمایه نمیتواند جهت خود را پیدا کند.

چشمانداز صنایع بورسی

این کارشناس بازار سهام به چشمانداز صنایع بورسی با توجه به وضعیت فعلی اقتصادی اشاره میکند و معتقد است: برخی اظهارنظرها بر نقش تعیینکننده انتخابات آمریکا و قیمت دلار درروند آتی بورس تهران تاکید میکند، اما با توجه به اینکه بخشی از سیاستگذاریهای اقتصادی و سیاسی کشور همسو با انتخابات ریاست جمهوری آمریکا و به دنبال آن تعیین نرخ ارز اتخاذ میشود، شرایط بازارسهام را غیرقابل پیشبینی میکند.

مهدی افنانی خاطرنشان میکند: در حال حاضر بازارسرمایه با دلار۲۰ هزارتومانی خود را وفق داده و اتفاق بدی برای این بازار نمیافتد اما سقوط قیمت دلار به زیر ۲۰ هزارتومان وضعیت قیمتگذاری برخی شرکتها را با مشکل مواجه میکند و روند معاملات و قیمتها را وارد فاز جدیدی میکند.

گزارش بازار سهام | عقبگرد بورس در ۳۷ صنعت

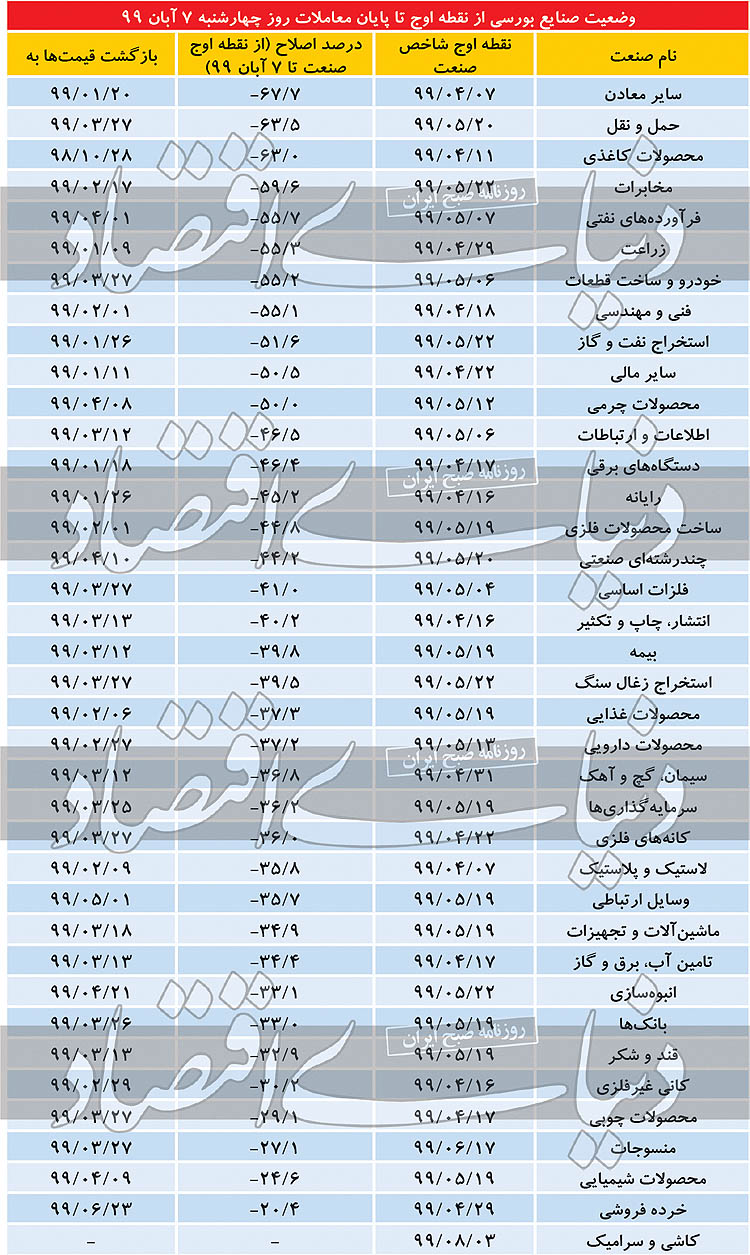

دنیایاقتصاد در مطلب دیگری نوشت: شاخص سهام روز گذشته از کف ۳/ ۱ میلیون واحدی پایینتر رفت تا هفته سراسر منفی را تکمیل کند. حدود ۳ ماه از آغاز اصلاح قیمت سهام میگذرد و در این مدت شاخص کل، با عقبگرد ۳۸ درصدی مواجه شده است. در این میان تنها یک صنعت از افت قیمتی در امان مانده است و دیگر گروهها با عقبگرد ۲۰ تا ۶۷ درصدی از نقطه اوج خود مواجه شدهاند.

شاخص کل بورس تهران در پایان یک هفته تماما منفی، کف۳/ ۱میلیون واحدی را نیز از دست داد و به کمترین سطح از اواخر بهار نزول کرد. از این رو طی ۴ روز کاری آبان شاهد کاهش بیش از ۹ درصدی ارتفاع نماگر اصلی سهام بودیم. با این کارنامه بورس تهران ۵۴ روز کاری است که وارد فاز اصلاحی شده و از نقطه اوج خود در ۱۹ مرداد که نماگر اصلی این بازار به ارتفاع بیسابقه ۲ میلیون و ۷۸ هزار واحد رسیده بود، با عقبنشینی ۳۸درصدی مواجه شده است.

شاخص کل هموزن نیز که نشانی از اثرگذاری یکسان نمادها دارد نیز کاهش حدود ۳۰ درصدی را ثبت کرده است. این اختلاف میان دو نماگر اصلی بورس تهران البته نه به معنای کاهش قیمت بیشتر بزرگان بازار ؛بلکه به دلیل معاملات کممقدار کوچک ترها و پرنشدن حجم مبنا بود. عاملی که سبب شد تا قیمت پایانی سهام کوچک افت کمتری را تجربه کرده و اصلاح شاخص هموزن را محدودتر کند. ما بر آن شدیم تا به بررسی میزان اصلاح صنایع بورسی از نقطه اوج قیمتها (که البته ممکن است با زمان اوج شاخص کل همسان نباشد) بپردازد.

بررسیهای آماری از عملکرد صنایع ۳۸گانه بورس نشان از رشد قیمت سهام تنها در یک گروه دارد و دیگر صنایع بورسی با عقبگرد ۲۰ تا ۶۷ درصدی از نقطه اوج خود مواجه شده و بعضا به قیمتهای ابتدای سال و حتی ماههای پایانی سال ۹۸ بازگشتهاند.

زیاندهترین صنایع بورسی کدامند؟

در میان صنایع ۳۸ گانه بورسی، گروه استخراج سایر معادن با تک سهم «کماسه» نسبت به قله یعنی ۷ تیر سال جاری با عقبگرد ۷/ ۶۷درصدی قیمت مواجه شده است. در حال حاضر قیمت هر سهم «کماسه» به ۲۰ فروردین سال ۹۹ بازگشته است. حمل و نقل دیگر گروهی است که بیشترین زیان را به سهامداران خود تحمیل کردهاست. این صنعت ۵ سهم بورسی «حپترو»، «حتاید»، «حتوکا»، «حکشتی» و «حفارس» را در خود جای داده است و ۲۰ مرداد توانست در اوج قیمتی قرار گیرد. در حال حاضر؛ اما میانگین قیمت سهام زیرمجموعه این گروه با افت ۵/ ۶۳ درصدی به ۲۷خرداد سال جاری بازگشته است.

و اما خودروییها؛ گروه پر حاشیه بورس تهران که در سال های گذشته یا در صف خرید قفل بودند یا صف فروش. این گروه از خودروسازان مطرح کشور و جمعی از قطعهسازان تشکیل شده است. بررسیهای «دنیای اقتصاد» موید آن است که سه خودروساز بزرگ این گروه در نیمه اول سال جاری زیان ۱۲ هزار و ۶۰۰ میلیارد تومانی را به ثبت رساندهاند.

این رکورد نامیمون موجب شده زیان انباشته آنها تاکنون به حدود ۴۰هزارمیلیارد تومان برسد. خودروییها در ۶ مرداد توانست به ارتفاعی تاریخی دست یابد. اما گروه خودرو در زمره پرزیاندهترین صنایع بورسی در دوره اصلاحی اخیر قرار دارد و با کاهش ۲/ ۵۵ درصدی شاخص صنعت خود به میانگین قیمتها در ۲۷ خردادماه رسیده است.

در میان صنایع با کمترین میزان اصلاح قیمتی نام گروه بانکها و موسسات مالی خودنمایی میکند. گروهی که در ۱۹ مردادماه همزمان با قله تاریخی شاخص کل، به اوج قیمتی دست یافتند و از آن زمان تاکنون با اصلاح ۳۳درصدی به شاخص خود در ۲۶ خرداد رسیدهاست.

کمترین میزان افت قیمت سهام در میان گروههای بورسی ؛اما با کاهش ۴/ ۲۰ درصدی از آن گروه خردهفروشی به تک سهم «افق» شد. این صنعت ۲۹ تیر به اوج قیمتی رسیده بود و حال در این روند اصلاحی شاهد برگشت قیمت به ۲۳ شهریورماه است.

عملکرد شاخصسازها در دوره افول

بد نیست نگاهی نیز به صنایع بزرگ بازار بیندازیم. صنایعی که بیش از ۶۰ ارزش کل بورس تهران را در اختیار دارند و نقش بسزایی در تعیین جهت شاخص کل ایفا میکنند. گروه محصولات شیمیایی یا همان پتروشیمیها با سهم حدود ۴/ ۲۲ درصدی از ارزش کل بورس تهران لقب بزرگ ترین گروه را به خود اختصاص داده است. این گروه ۱۹ مرداد یعنی درست در زمان اوج شاخص کل، به سقف تاریخی رسید و از آن زمان تاکنون با کاهش ۶/ ۲۴ درصدی میانگین قیمت سهام خود مواجه شده است. رخدادی که قیمت سهام پتروشیمی را به ۹ تیرماه رسانده است.

دومین گروه بزرگ بورس تهران فلزات اساسی با سهم ۹/ ۱۳ درصدی از ارزش کل بازار هستند. در این گروه دو غول بورسی یعنی «فولاد» و «فملی» جای گرفتهاند که به ترتیب در رده دوم و سوم بزرگ ترین شرکتهای بورسی نیز قرار میگیرند. فلزیها ۴ مرداد به قله رسیدند و از آن زمان تاکنون اصلاح حدود ۴۱ درصدی را ثبت کردهاند. افت قیمتی که میانگین قیمت سهام زیرمجموعه این گروه را به ۲۷خردادماه رساند.

گروه چندرشتهای صنعتی که چهارمین بنگاه بزرگ بورسی یعنی «شستا» را در خود جای داده، ۸/ ۱۰ درصد از ارزش کل بورس تهران را از آن خود کرده است. این گروه ۲۰ مرداد (در زمانی که هنوز شاخص کل بورس تهران در محدوده ۲ میلیون واحدی قرار داشت) به اوج رسید و پس از آن زیانی معادل ۲/ ۴۴ درصد به سهامداران خود تحمیل کرد. این افت قیمت صنعت چند رشتهای صنعتی را مجبور به عقبگرد به ۱۰ تیر کرد.

بازگشت قیمت سهام زیرمجموعه این گروه به قیمتهای ۴ ماه گذشته در حالی رقم خورد که «شستا» از ۱۶ شهریورماه با توقف نماد معاملاتی مواجه است و در صورت معامله شدن شاید زیان بیشتری به سهامداران این صنعت تحمیل میشد.

پالایشیها نیز که در برههای به واسطه قرار گرفتن در پرتفوی دومین صندوق ETF مورد توجه بورس بازان قرار داشتند، در ادامه از افت قیمت در امان نماندند. این گروه با سهم ۳/ ۷درصدی از ارزش کل بازار سهام، از ۷ مردادماه یعنی زمان اوج قیمت زیرمجموعههای این گروه تا پایان معاملات روز گذشته متحمل اصلاح ۷/ ۵۵درصدی شده و به محدوده یک تیرماه رسیده است.

۴ بزرگ این گروه یعنی پالایشگاههای تهران، اصفهان، تبریز و بندرعباس در پرتفوی صندوق «پالایشی یکم» قرار دارند و به واسطه صفهای سنگین فروش در حال حاضر به ارقام کمتر از مبلغ فروش در روز پذیرهنویسی این صندوق سقوط کردهاند. بهطوری که نرخ خرید ترکیب این صندوق در بازار، حدود ۴/ ۸درصد کمتر از قیمت فروش دولت (با احتساب ۳۰ درصد تخفیف) میشود.

خوش اقبالترین سهامداران روزهای قرمز

در حالی که غریب به اتفاق سرمایهگذاران بورسی یک ماه گذشته با کاهش ارزش داراییهای خود مواجه شدند که گروه کاشی و سرامیک با ۶ نماد زیرمجموعه نه تنها به اصلاح قیمتی تن نداده ؛بلکه سومین روز آبان ماه به قله تاریخی خود رسیده و در قیاس به نقطه اوج شاخص سهام (۱۹ مرداد) با رشد ۸/ ۳ درصدی میانگین سهام زیرمجموعه خود همراه شده است.

گفتوگوی بورسی | آینده بازار سهام

دنیای اقتصاد نوشت: ریزش قیمت سهام در بازار سرمایه همچنان ادامه دارد. حالا تردیدها برای سهامداران که همچنان از بازار خارج نشدهاند برای ماندن و رفتن بیشتر شده. مقاومتهای شاخصها یکی یکی در حال شکسته شدن است و هیچ ردی از جشن سهام باقی نمانده است. عسکری مارانی، کارشناس ارشد بازار سرمایه و از مدیران با سابقه این بازار از فرصتسوزیهایی میگوید که در زمان رشد به وجود آمده است.

تغییر شیوههای عرضه اولیه،انتشار اطلاعیه فروش سهام توسط سهامداران عمده، تجدید ارزیابی شرکتها، افزایش شفافیت بنگاهها، افزایش اختیارات سازمان بورس، حفظ استقلال بورسها و... پیشنهادهایی است که مارانی بر آن تاکید میکند. این پیشکسوت بازار سرمایه اما معتقد است در صورت تحمیل نشدن ریسکهای سیستماتیک تازه به بازار، بورس باز میگردد. مشروح این گفتوگو را در زیر بخوانید.

تحلیل شما از اتفاقات اخیر بازار سرمایه چیست؟

واقعیت قضیه این است که ما از ابتدای سال از مردم خواستیم به بازار سرمایه اعتماد کنند. این امر توسط تمامی مقامات نیز تشویق شد. اما شرایط کرونا و موضوعاتی مانند دریافت کد بورسی و دیگر دلایل موجب شد به اندازه کافی آمادگی لازم برای این موج از نقدینگی وجود نداشته باشد. بخشی از مردم داراییهای خود را به بازار وارد کردند. کماکان اعتقاد دارم که حول و حوش یک میلیون و ۷۰۰ هزار واحد عدد خوبی برای شاخص است و پایداری در این بازار را حفظ میکند. اما اشتباهاتی کردیم، همه هم در این اشتباهات نقش داشتهاند.

اشاره شما سیاستگذار است؟

بگذارید با مثالی موضوع را توضیح دهم. من به دفعات به دوستان خاطر نشان کردهام که دستورالعمل افشای فروش توسط سهامداران عمده باید قبل از فروش انجام شود. من این موضوع را بارها مطرح کردهام. کار اشتباهی است که ۱۵ روز بعد از فروش، افشاسازی صورت گیرد.

این تصمیم چه تاثیری بر بازار خواهد گذاشت؟

این اصولی است که در دنیا دنبال میشود. زمانی که یک شرکت حقوقی درصدد فروش سهام است از پیش در مورد آن اطلاعرسانی میکند و درباره دلایل آن گزارش میدهد. در این شرایط مردم میفهمند که دلیل این موضوع چیست. اما ما در شرایطی هستیم که بهعنوان مثال وزارت نفت، با ۶ ماه تاخیر صورتهای مالی را برای پالایشگاهیها میفرستد و نرخگذاری بهطور مداوم و بر اساس سلیقه تغییر میکند.

در این شرایط قویترین تحلیلگر بورس هم با تحلیل گزارشهای منتشر شده در سامانه کدال نمیتواند درک دقیقی از وضعیت شرکتها بهدست آورد. این مسائل شبیه یک حلقه زنجیر به هم پیوسته است. این موضوع در زمانی که پالایشی یکم، دومین صندوق سرمایهگذاری دولتی عرضه شد نیز بروز یافت. تحلیلها درخصوص وضعیت شرکتهای این صندوق به دلیل نوع گزارشها دقیق نبود و این موضوع سهامداران را به اشتباه میاندازد.

بنابراین افشاسازی سهامدار عمده قبل از فروش میتواند شفافیت در بازار را بیشتر کند. ضمن اینکه این سهامداران باید اصلاحی در امیدنامه خود ایجاد کنند تا نحوه و برنامه عرضه سهام را توضیح دهند.

چه موارد دیگری که در وضعیت فعلی بازار نقش داشتهاند را میتوان نام برد؟

من به دنبال مقصر نمیگردم، اما میتوان به موارد متفاوتی اشاره کرد. بهعنوان مثال از گذشته دستورالعملهایی وجود داشته که باید اصلاح میشده اما نشده است. نکته دیگر برنگشتن منابع حاصل از فروش سهام به بازار بود. زمانی که منابع حاصل از فروش سهام به خزانه دولت و بخش عمومی وارد میشود به بازار برنمیگردد. قوی سیاه تعبیری است که در ادبیات مالی به کار میرود و اشاره به پدیدهای شوم و نادر دارد. اما ما با دستان خود این قوی سیاه را خلق کردیم.

همین موضوع صنعت فولاد که در روزهای اخیر رسانهای شده یکی از همین مسائل است. ناگهان تصمیم گرفته شد که شیوه قیمتگذاری فولاد در بورس کالا را تغییر دهند. اقدامی که عملا استقلال بورسها را زیر سوال برده است؛ یعنی ریسکی، غیرسیستماتیک و بسیار سنگین؛ بدون آنکه منطق آن شناخته شود وارد اقتصاد کردهاند. اشتباهاتی که به دفعات در دورههای مختلف تاریخی تکرار شده است. مشابه همین تصمیم را در صنایع و حوزههای مختلف شاهد بودهایم. اختصاص ارز ۴۲۰۰ تومانی هم یکی از آنها است.

زمانی که این ارز در بسیاری از صنایع برداشته شد؛ فرصت مناسبی برای تجدید ارزیابی در اقتصاد ملی فراهم شد. این اقدام شیوه محاسبه قیمت تمام شده بنگاهها را تغییر میدهد و خطر کاهش سودآوری بنگاهها را پایین میآورد.

در مقابل اما تصمیماتی گرفته شد که بار اقتصادی برای بنگاههای ما ایجاد کرد؛ تصمیماتی مانند توزیع خودرو بهصورت قرعهکشی و... یکی از همین نمونهها است. در شرایطی که ذینفعان تشخیص داده نشوند و منافع بنگاهها نادیده گرفته شود؛ منافع بنگاهها به نفع ذینفعان دیگری تغییر داده میشود.

مگر بنگاهها محدودیتی برای تجدید ارزیابی دارند و اگر تجدید ارزیابی صورت گیرد چه اتفاقی در وضعیت واقعی بنگاهها رخ میدهد؟

خیر، در بنگاه اتفاقی رخ نمیدهد؛ اما در قیمت تمام شده آنها موثر است. این همان قیمت تمامشدهای است که باید آن را به سازمان حمایت ارائه کنند و در نهایت قیمتها واقعیتر میشود. به فرض بنگاهی میانگین قیمتی را در موجودی کالاهای متفاوت خود دارد و این کالا با ارزهای متفاوتی تامین شده است.

در صورتی که بنگاه بخواهد این کالا را جایگزین کند باید چندبرابر هزینه کند. پس اگر ما شرایط حسابداری را با شرایط موجود اقتصادی تطبیق ندهیم دستگاههای نظارتی و دستگاههای کنترلی براساس قیمتهای غیرمنصفانه تعیین قیمت میکنند. مثال بارز آن در صنعت سیمان است.

سازمان حمایت مجوز افزایش قیمت را برای این شرکتها صادر کرد؛ در حالی که این افزایش قیمت تنها برای جبران افزایش قیمت پاکت سیمان صورت گرفته است. اما دیگر نهادههای تولید در صنعت از معادن گرفته که خاک باید از آنها برداشت شود تا پخت در کوره و آسیاب و بستهبندی و... همگی افزایش قیمت داشتهاند. بنابراین محاسبات در قیمتگذاری نیز اشتباه صورت میگیرد.

این در شرایطی است که هر تن سیمان برای حفظ تولید حداقل ۲دلار ارزبری دارد. بنابراین تجدید ارزیابیها باید به سرعت انجام میشد تا واقعیتهای بنگاهها بیشتر و بهتر آشکار شود. اصل حکمرانی شرکتی این است که مدیران در قبال داراییهایشان مسوولند. زمانی که این دارایی به قیمت تاریخی است، مدیر نیز در برابر این قیمت دارایی باید پاسخگو باشد. فرقی هم نمیکند که چه شرکتی است.

ضمن اینکه قیمتهایی که در مجلس، شورای رقابت، سازمان حمایت و... تعیین میشود بر اساس داراییهایی محاسبه میشود که واقعیت ندارد. در شرایطی که این دادهها دقیق نیست تصمیمات نادرست نیز اخذ میشود.

من در حدی به تجدید ارزیابی معتقدم که حتی بانک مرکزی نیز باید زمین چهار نبش خود را ارزیابی کند و در ترازنامه خود قرار دهد و اعضای هیات عامل بانک مرکزی باید در قبال این عدد پاسخگو باشند. در این شرایط میتوانند تصمیم بگیرند که آیا باید این حیاط را در اختیار داشته باشند یا نداشته باشند. این رویه در تمامی صنایع نیز باید وجود داشته باشد و منجر به افزایش پاسخگویی میشود.

دلایل دیگر چه بود؟

در زمان رشد بازار یکسری از دوستان ما هم مواضعی را اعلام کردند اما به برخی از نکات توجه نداشتند. در شرایط تورمی، P/ E بازارهای مختلف تغییر میکند، یعنی قیمت به درآمدی که سود بانکی میدهد که ملاک همه بازارها است. چون در شرایط تورمی قرار داریم چندان معنا و مفهوم برای مقایسه پایه وجود ندارد.

یعنی این نسبت اصلا کار نمیکند؟

خیر، چرا کار نمیکند؟ چون در شرایط تورمی هستیم و کسانی که سرمایهگذار بودند.

بهعنوان مثال اکنون در بخش مسکن P/ E بیش از ۵۰ است. در نتیجه اگر سرمایهگذار بتواند سهامی را بیابد که حول و حوش مسکن، بازدهی داشته باشد یا اینکه یک شرکت بتواند به واسطه کالایی محور بودن و صادرات داشتن نوسانات ارز را پوشش دهد از منظر مالی عقلانی تصمیم گرفته است. بخشی از افزایش قیمت شاخص نیز تحت تاثیر این نگاه سرمایهگذاران بود.

اما در همان زمان برخی از دوستان ما درخصوص افزایش نرخ ارز هشدار دادند و این استدلال در برخی دیگر از گزارشهای نهادهای رسمی تکرار میشود، آماری اشتباهی به مردم و سهامداران ارائه شد.

این گزارش چه بود؟

اشاره شد که بهعنوان مثال دلار از سال ۹۷که ۴ هزار تومان بوده و حالا به ۳۰ هزار تومان رسیده است. اما چرا سهام ۱۰ برابر رشد کرده است. این درحالی است که پایه این آمار اشکال داشت. یعنی اگر پایه این آمار را به جای سال ۹۷ به سال ۹۱ میبردند که دلار از ۱۰۰۰ به ۲۷ هزار تومان رسیده،میدید که شاخص هم همین حوالی نوسان داشته است.

بعد از انتشار این گزاره، برخی مداوم این ادعا را تکرار کردند و به مردم آمار اشتباه دادند. در کنار اینها گزارههایی مانند تاخیر برگزاری مجامع به دلیل کرونا، تقسیم سود کردن اندک شرکتهای بزرگ و عدم پاسخگویی شرکتها در برابر طرحهای توسعهای که باید انجام دهند در سامانه کدال اخلال در گردش اطلاعات را در کلیت بازار سهام بیشتر کرد.

آیا این عدم پاسخگویی در این ایام رخ داده یا پیشتر هم همین رویه بوده ؟

میتوانید به صنایعی مانند فولاد نگاه کنید. بهعنوان مثال اگر بهصورت مالی به یکی از شرکتهای گروه نگاهی بیندازید، میبینید که اصلا به نقدینگی نیاز ندارد؛ پس چرا افزایش سرمایه آن هم از آورده نقدی انجام میدهد؟ بنگاههایی که میتوانند برای توسعه محدود خود از منابع بانکی استفاده کنند چرا به افزایش سرمایه دست میزند. این موضوعات فشار بر بازار سرمایه را بیشتر کرده است.

خیلیها از حمایت از بازار گفتند...

بله وعدهها و قولهایی دائما به مردم داده شد اما اجرایی نشدند. بهعنوان مثال در رسانه ملی اعلام شد که برای حمایت از بازار قصد خرید هزار میلیارد تومان سهام داریم، یا فعالان یک صنعت اعلام کردند صندوقی تاسیس و از فردا سهام میخریم، قول و وعدههایی داده شد و اجرا نشد.

چرا این وعدهها و این حرفها اصلا طرح شد! ضمن اینکه اگر به بازار مالی جهانی نگاهی بیندازیم، میبینیم که این بازار بر اساس اعتبار میچرخد. جمع کل اعتبارهایی که کارگزاریها به مردم دادند بیش از ۸ هزار میلیارد تومان نیست. در صورتی که ارزش بازار در آن زمان به ۸۰۰۰ هزار میلیارد تومان رسیده بود.

یعنی اعتبار کارگزاریها تنها یکهزارم درصد آن بود. این درصد مدام کم شد و برخی فکر کردند با کاهش این اعتبار جلوی رشد بازار را بگیرند. راه را غلط رفتند. من معتقدم حداقل ۱۰ تا ۱۵ درصد بازار باید بر اساس اعتبار صورت بگیرد. یعنی ۸ هزار میلیارد تومان باید به ۱۰۰۰ هزار میلیارد تومان اعتبار توسط کارگزاریها افزایش یابد و این اعتبارها در دست مردم بچرخد.

ضمن اینکه لازمه این امر این است که در اعتبارسنجیهای برای مشتریان تفاوت سهام بنیادی و غیربنیادی لحاظ شود. حالا تلاش میکنند که این رویه را اصلاح کنند،اما این اصلاح اندک است و اثر گذار نیست. این هم یکی دیگر از دستورالعملهای ما است که اشکال دارد.

شما قبلا از انقلاب بازار سرمایه و نقش مشارکت عمومی در بازار سرمایه گفته بودید؛ به نظر شما این شرایط میتواند ادامه پیدا کند؟

یکی از فرآیندهایی که میتواند مشارکت عمومی را توسعه دهد، عرضههای اولیه است. اما شیوههای عرضههای اولیه اشتباه بود. در این شیوه عرضههای اولیه بسیار محدود و با قیمت پایینی انجام میشد. بهعنوان مثال شستا با ارزش بازار ۳۰۰ هزار میلیارد تومانی، نباید عرضه اولیه آن با ۸۰ هزار میلیارد تومان انجام میشد.

در این مورد میتوانستیم ۲۰۰ هزار میلیارد تومان عرضه اولیه انجام دهیم اما ۲۰ درصد از این مقدار را بهصورت نقد و نسیه به مردم واگذار میکردیم. من معتقدم شرکتهای بزرگ را باید بهصورت نقد و نسیه به مردم فروخت.

مکانیزم این واگذاری به چه نحوی است؟

بر اساس دهکها، سه طبقهبندی صورت بگیرد. در طبقه اول دهکهای پایین قرار داشته باشند؛ برای این دسته نرخ بهره، پایینتر و اقساط آنها بلندمدتتر باشد. طبقه دوم که توانایی پرداخت قسط بیشتر دارند و طبقه سوم افرادی هستند که به هر دلیل امکان این سرمایهگذاری برای آنها فراهم است. برای دو دسته زمان اقساط کوتاهتر، فاصله اقساط کمتر و نرخ بهره نیز برای آنها واقعی است.

این شیوه باعث میشود گسترش مالکیت رخ دهد. در این شرایط افراد بر اساس تصویری که از شیوههای سرمایهگذاری دارند، در بازار حضور پایدار دارند. در واقع این شیوه خرید قسطی سهام با ریسک پایین است. در این میان اتفاق مبارک اجراییشدن اصل۴۴ واگذاری سهام به مردم بود. در این جا بازارگردانها بهعنوان کسانی که باید تنظیم قیمت کنند و آرایش آن را شکل دهند، درست عمل نکردند.

ضمن اینکه بازار سرمایه به یک هماهنگکننده در دولت نیاز دارد. دولت زمانی که میخواهد تغییر ایجاد کند باید حداقلی از هماهنگی با بازار سرمایه داشته باشد. اگرچه وزارت اقتصاد در این زمینه نقش مهمی داشت و تلاش زیادی کرد، اما دیگر نهادها و وزارتخانهها با آن همراه نبودند.

وزارت اقتصاد طرح و برنامهای داشت مردم نیز به صحبتها اعتماد کردند و به بازار وارد شدند؛ اما ارکستر دولت به رهبری روحانی هماهنگ نواخته نشد. سالها تلاش صورت گرفت که اقتصاد کشور بازار سرمایهمحور شود و با بزرگ شدن این بازار به جای آنکه خوشحال باشیم، ترس ورمان داشت!

به جای اینکه امکانات دولت برای بهبود وضعیت بنگاهها بسیج شود و بازدهی بیشتری نصیب آنها شود، به قیمتگذاری وارد شدیم. چرا وقتی در صنعت سیمان مازاد تولید داریم قیمتگذاری صورت میگیرد و چرا وقتی نیاز به ذخیره ارزی در کشور بالاست، جلوی صادرات فولاد گرفته میشود؟ در واقع به جای اصلاح سیاستگذاریها به حوزه قیمتگذاری وارد شدیم.

مکانیزم قیمتگذاری کار را سختتر کرده است. گزارشهای ۶ ماهه شرکتها نشان میدهد مساله تولید نیست، آنچه مسالهساز است موضوع قیمتگذاری است. سازمان حمایت باید مدتها پیش تعطیل میشد؛ زیرا نقش تخریبی در اقتصاد دارد.

نگاه شما به آینده روند بازار چیست؟

اگر ریسک تازهای به این بازار وارد نشود، قطعا بازار روندی صعودی در پیش خواهد گرفت. سران سه قوه باید همدل در این شرایط کرونا و تحریم تصمیماتی بگیرند که که مردم بتوانند در بازار احساس امنیت کنند و پس اندازهای خود را به این بازار وارد کنند. و اگر رویهها را بهبود ببخشند قطعا بازار خوبی در آینده خواهند داشت. بر اساس تصمیماتی که در دولت و مجلس گرفته شده است، به نظر میرسد که نگاه برگشته است و با دقت بیشتری به روندهای بازار نگاه میشود.

ضمن اینکه افزایش اختیارات سازمان بورس به نحوی که رئیس سازمان بورس در جلسات دولت حاضر شود، میتواند نقش مهمی در آینده بازار سهام داشته باشد. حضور رئیس سازمان بورس موجب دفاع از حق سهامداران میشود تا بتواند مانع از ورود ریسکها از دیگر بخشهای دولت به بازار سرمایه شود.

توییت بازان بورسی | دلواپسان جدید بازار سهام

دنیایاقتصاد نوشت: روز گذشته صحبتهای قاضیزادههاشمی، نایب رئیس اول مجلس شورای اسلامی در صحن علنی مجلس مورد توجه کاربران شبکههای اجتماعی قرار گرفت. فیلم صحبتهای او که در آن نسبت به وضعیت بورس ابراز نگرانی میکند و در صحبتهایش از اعتماد مردم به «سخنان دولتمردان برای آوردن سرمایههای اندکشان به بورس» حرف میزند، بین کاربران شبکه اجتماعی اینستاگرام دست به دست میشد و در استوریها و پستهای مختلف بازنشر داده میشد.

اما در توییتر و بین کاربران فعال در این شبکه اجتماعی بیشتر این بخش از صحبتهای قاضی زاده هاشمی مبنی بر اینکه باید به وضعیتی که بورس دچار آن شده است رسیدگی کرد و با خاطیان که به گفته او متعدد هم هستند بهصورت جدی برخورد کرد مورد توجه قرار گرفته بود.

نایب رئیس اول مجلس همچنین در صفحه شخصی خود در توییتر در همین رابطه نوشت: « در حاشیه نشست جمعى از نمایندگان با رئیس محترم قوه قضائیه، با آیتالله رئیسى درباره بورس صحبت کردم و قرار شد در جهت اصلاح بازار سرمایه با هدف حمایت از فعالان حقیقى بورس اقدامات مشترکى را انجام دهیم؛ بنده و آقاى القاصی مهر موضوع را دنبال مىکنیم و با متخلفان نیز برخورد مىشود.» اما اعلام اینکه قوهقضائیه به ماجرای بورس ورود میکند و دادستان تهران از سوی رئیس قوهقضائیه مامور رسیدگی به این موضوع شده است نیز از موضوعاتی بود که دیروز در بین کاربران شبکه اجتماعی توییتر درباره آن صحبت میشد.

البته خیلیها به کنایه میگفتند که به زودی فردی دستگیر میشود و اعلام میکنند که او سلطان بورس است و میخواسته است با ایجاد اختلال در سازوکار بورس و کسب سود، اعتماد مردم به بازارهای مالی کشور را از بین ببرد. همین موضوع روز گذشته و بعد از منتشر شدن صحبتهای قاضی زاده هاشمی در شبکههای اجتماعی تبدیل به هشتگ سلطان بورس شد و کاربران با استفاده از آن نظراتشان را درباره ورود قوهقضائیه به ماجرای بورس و برخورد با خاطیان مینوشتند.

ارزش سهام عدالت نصف شد

روز گذشته در برخی از سایتها و کانالهای پیام رسان تلگرام خبری منتشر شد مبنی بر اینکه ارزش سهام عدالت نصف شد. ماجرا هم از این قرار بود که ارزش هر برگه سهام عدالت ۵۳۲ هزار تومانی از نقطه اوج خود در تیر ماه نصف شده و در پایان معاملات چهارشنبه ۷ آبان به کمتر از ۱۰ میلیون و ۵۰۰ هزار تومان رسیده است. این موضوع هم از دیگر سوژههای کاربران شبکههای اجتماعی بود و حتی از اینستاگرام هم سر درآورد.

مهدی رباطی، مدیرعامل و رئیس هیات مدیره یک کارگزاری از جمله کاربرانی بود که در صفحه شخصی خود در توییتر در واکنش به این خبر نوشت: «سهام عدالت ۵۳۲ هزار تومانی که در تیر به ۲۰ میلیون تومان رسیده بود، امروز به ۵/ ۱۰ میلیون تومان رسیده، این افت ۴٧ درصدی سنجه بسیار بهتری برای درک اتفاقی است که در بورس افتاده تا بررسی شاخص، کسی مقصر این افت نیست حرکت سینوسی ذات بازار است، اما یک «ولی» بزرگ اینجا وجود دارد که به آن خواهم پرداخت...»

در این میان بودند کاربرانی هم که سهام عدالت را باعث ضربه خوردن به بورس معرفی میکردند. آنها نسبت به این موضوع انتقاد داشتند که آزادسازی بدون ضابطه سهام عدالت به بازار ضربههای بدی زد. نکته دیگری که منتقدان سهام عدالت مطرح میکردند از این قرار بود که پول فروش سهام عدالت به دست مردم نرسید و اصلا در زندگی شان تاثیری نداشت. از دیگر موضوعاتی که کاربران با هشتگ سهام عدالت در شبکه اجتماعی توییتر مطرح میکردند ابراز پشیمانی از نفروختن این سهام بود.

آنها این مساله را مطرح میکردند که به افرادی که سهام عدالت داشتهاند، گفتهاند سهامشان را نفروشند و نگه دارند که ارزشش قطعا بالا میرود. این دسته از کاربران این مساله را مطرح میکردند که هیچ وقت فکرش را هم نمیکردند دولت به این راحتی پشت سهامداران بورس را که خودش آنها را دعوت به حضور در بورس کرده بود خالی کند.

حسن سبحانی | استاد اقتصاد: شناخت درست روندها در بازار سرمایه مستلزم برخورداری از قابلیت وقوف بر رفتار اقتصادی مردم، منویات سیاسیون و فهم سیستمی اقتصاد است.هر چند نقصان این قابلیت در مردم دنبال سود یا در سیاستمداران ابن الوقت قابل توجیه است اما کنش نارسای اقتصاددان در تبیین صحیح روندها را توجیه نمیکند.

اردشیر مطهری | نماینده مجلس: شاخص بورس برای چندمین بار افت کرد. دولتی که مردم را تشویق کرده به حضور در بازار سرمایه الان تدبیرش چیست؟ این فقط سرمایههای مادی مردم نیست که در حال نابودی است، بلکه سرمایه اجتماعی دولت و اعتماد مردم به دولت هم در حال نابودی است.

سیاوش وکیلی | مدیر روابط عمومی و امور بینالملل سازمان بورس: این روزها پیامهای ناراحتکننده بیشماری از سهامداران دریافت میشود. کاش اتفاق و رویداد منفی باعث و بانی این روزای منفی بازار بود. اگر اتفاق مثبت اقتصادی قابل توجهی در کشور نیست همه میدانیم اتفاق منفی هم نیفتاده، پس با اینهمه تلاش برای تثبیت و صیانت از بازار چرا اینهمه اصرار به فروش؟

مهدی رباطی | مدیرعامل و رئیس هیات مدیره یک کارگزاری: در ابتدای شروع اصلاح در مرداد پیشنهاد کردم دامنه نوسان بورس حذف یا پویا شود، استدلال شد که بدون دامنه نوسان بازار قابل کنترل نیست و ممکن است سرمایه مردم ۴٠ تا ۵٠ درصد افت کند. گفته شد که جلسات با حقوقیها و فشار برای فروش یا عدم فروش یا خرید آنها تجربه شکست خورده است، ولی این جلسات و محدودیتی مانند دامنه نوسان نه تنها کمکی به بازار نکرد بلکه محل ظن رانتجویی، فرسایشی شدن اصلاح بازار و خروج پول از بورس برای منفجر کردن دلار و مسکن شد. بورس را ما اختراع نکردهایم، اگر خودش را از سازندهاش کپی کردهایم ساز و کار و قوانینش را هم کپی کنیم.

علی سعدوندی | اقتصاددان: بیم آن میرود که بیش جهش (Overshoot) بورس در نیمه اول ۹۹ به بیش ریزش (Undershoot) در نیمه دوم ۹۹ تبدیل شود. در شرایط تورمی حاضر و نرخ ارز فعلی قیمت سهام متعادل است. راهکارهایی دارم که بورس را نجات میدهد اما بیم دارم اگر ارائه شوند همچنان معکوس شان اجرا شود.